Co to są obligacje - podstawy inwestowania w obligacje korporacyjne a obligacje komunalne

Kiedy wiele osób słyszy słowo „obligacje”, zwykle myślą o obligacjach korporacyjnych - emitowanych przez duże firmy w oczach opinii publicznej. Jednak na rynku obligacji jest znacznie więcej. W rzeczywistości obligacje komunalne to kolejna popularna opcja dla osób pragnących wejść do świata inwestowania w obligacje.

Podczas gdy obligacje korporacyjne i komunalne mają wiele takich samych cech, w rzeczywistości są to bardzo różne bestie. Zrozumienie różnicy między nimi może pomóc ci zdecydować, który rodzaj obligacji jest dla Ciebie odpowiedni i najlepiej dopasowuje się do twoich potrzeb finansowych i strategii inwestycyjnej.

Podstawy obligacji

Obligacja jest instrumentem dłużnym lub pożyczką emitowaną w celu pożyczenia pieniędzy. Kupując obligację, zasadniczo zgadzasz się pożyczyć emitentowi określoną kwotę pieniędzy na określony czas. Ogólnie rzecz biorąc, pożyczkobiorca zgadza się na spłatę odsetek według stałej stopy procentowej przez cały okres trwania obligacji. Po upływie terminu wykupu pożyczkobiorca jest zobowiązany do spłaty kapitału w całości.

Istnieją pewne warianty wiązań, które odbiegają od tego podstawowego modelu. Na przykład obligacje zerokuponowe nie płacą odsetek, ale są dostępne do zakupu po obniżonej wartości nominalnej. Obligacja zerokuponowa o wartości nominalnej 10 000 USD i 10-letnim terminie zapadalności może dziś handlować za zaledwie 60% wartości nominalnej lub 6000 USD, co oznacza, że zapłacisz z góry 6000 USD, ale spłacisz swoją obligację za 10 lat, aby uzyskać wypłatę 10 000 $.

Dostępne są inne rodzaje obligacji. Jednak najczęściej spłacane są obligacje oprocentowane.

Istnieją dwa sposoby zarabiania pieniędzy poprzez inwestowanie w oprocentowane obligacje: Możesz przechowywać obligacje i zbierać odsetki w trakcie ich obowiązywania lub sprzedać swoje obligacje z premią, zanim dojrzeją. Ponieważ wartość obligacji może rosnąć lub maleć w zależności od warunków rynkowych, możesz być w stanie sprzedać swoje obligacje za więcej niż to, za co zapłaciłeś.

Czynniki takie jak stopy procentowe oraz ocena lub wyniki spółki mogą mieć wpływ na wartość twoich obligacji. Obligacje i stopy procentowe mają zwykle odwrotny związek. Kiedy stopy procentowe rosną, ceny obligacji zwykle spadają - a z drugiej strony, niższe stopy procentowe sprawiają, że obligacje płacące wyższe stopy są bardziej atrakcyjne. Rating emitenta może również wpływać na ceny obligacji, tak więc gdy rating rośnie, również ceny obligacji. Podobnie, jeśli kupisz obligację korporacyjną, a emitent zwolni rachunek zysków i strat, możesz zauważyć wzrost wartości nominalnej obligacji.

Obligacje przedsiębiorstw

Obligacje korporacyjne to pożyczki emitowane przez korporacje. Firmy często emitują obligacje, aby zapłacić za takie rzeczy, jak badania i rozwój, koszty operacyjne i ekspansja. Obligacje korporacyjne są zabezpieczone przez zdolność spółki emitującej do spłaty zaciągniętych pożyczek, zazwyczaj poprzez sprzedaż, operacje i aktywa.

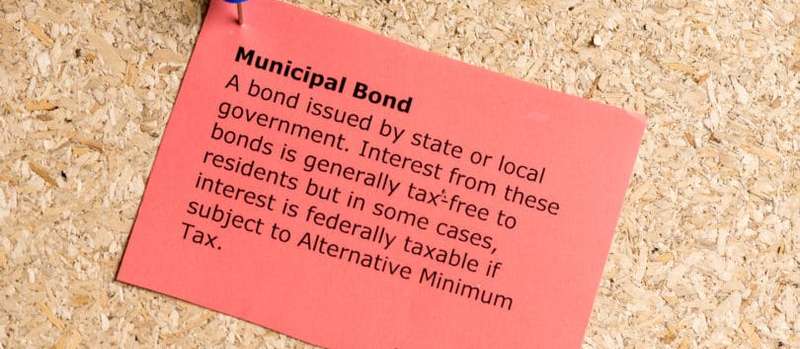

Obligacje komunalne

Obligacje komunalne, w skrócie „obligacje muni”, to pożyczki emitowane przez podmioty rządowe lub gminy. Obligacje komunalne są zwykle wykorzystywane do finansowania projektów publicznych, takich jak infrastruktura, remonty dróg, szpitale i systemy szkolne.

Są to dwa najczęstsze rodzaje obligacji komunalnych:

- Ogólne obligacje obligacyjne. Krótko mówiąc, nazywane „obligacjami GO”, są one wspierane przez pełną wiarę, kredyt i siłę podatkową emitenta, którym zazwyczaj jest miasto, województwo, powiat lub gmina.

- Obligacje skarbowe. Obligacje są zabezpieczone dochodami generowanymi przez projekty, które emitują w celu sfinansowania.

Ogólne obligacje obligacyjne są zwykle uważane za bezpieczniejsze niż obligacje przychodowe, ponieważ emitent może użyć wszelkich środków niezbędnych do spłaty pożyczkodawców. Na przykład miasto może w razie potrzeby podnieść podatki, aby dokonać zaplanowanych płatności obligacji.

Natomiast obligacje przychodowe opierają się na dochodach z konkretnego projektu w celu spłaty pożyczkodawców. Na przykład, jeśli miasto emituje obligacje przychodowe w celu budowy nowej drogi płatnej, pieniądze zebrane od osób dojeżdżających do pracy można wykorzystać na zaplanowane płatności na rzecz posiadaczy obligacji.

Obligacje przychodowe są nieco bardziej ryzykowne niż obligacje generalne, ponieważ zdolność emitentów do spłaty posiadaczy obligacji jest bezpośrednio związana z określonym strumieniem dochodów. W przeciwieństwie do obligacji o charakterze ogólnym, gmina nie może po prostu wykorzystać innych zasobów, aby wywiązać się ze swoich zobowiązań. Jeśli dany projekt nie generuje wystarczających przychodów, dany wystawca ponosi ryzyko niewywiązania się z płatności lub nie dokonania płatności w sposób, w jaki powinien.

Ryzyko inwestowania w obligacje

Zarówno obligacje korporacyjne, jak i komunalne wiążą się z pewnym ryzykiem. Zrozumienie tych zagrożeń stanowi kluczowy element rozsądnej inwestycji.

- Standardowe ryzyko. Domyślne jest to, że strona wydająca nie dokonała płatności zgodnie z harmonogramem. Uważa się, że emitent obligacji jest w stanie niewywiązania się z płatności, jeżeli nie dokona płatności odsetek lub nie spłaci wierzycielom kwoty głównej. W rzeczywistości, jeśli emitent spóźnia się nawet o zaplanowaną płatność, uznaje się, że jest to zaległe. Aby zminimalizować ryzyko uderzenia niewypłacalnością obligacji, możesz kupić obligację o wysokim ratingu kredytowym. Emitenci z pozytywnymi ratingami są uważani za bardziej stabilnych finansowo i rzadziej wywiązują się ze swoich zobowiązań. Jeśli kupisz obligację o niższym ratingu kredytowym i wyższym ryzyku niewykonania zobowiązania, zazwyczaj otrzymasz wyższą stopę procentową. Obligacje, które są uważane za bezpieczniejsze, zwykle płacą mniej, ponieważ podejmujesz mniejsze ryzyko przy ich zakupie.

- Ryzyko stopyprocentowej. Kupując obligację, blokujesz swoje pieniądze na określony czas, którego dokładna długość zależy od konkretnych warunków obligacji. W ten sposób możesz stracić możliwość zakupu innych obligacji oferujących korzystniejsze stopy procentowe. O stopach procentowych należy pamiętać, że mogą one zmieniać się w czasie i że ta sama firma lub gmina może emitować obligacje według określonej stopy w ciągu jednego roku, a wyższej w skali roku lub dwóch w dół.

- Ryzyko połączenia. Kiedy emitent wywołuje obligację, dokonuje jej wykupu przed datą wykupu. Jeśli warunki obligacji pozwalają emitentowi na skorzystanie z opcji kupna, emitent może skorzystać z niższych stóp procentowych, wezwać obligacje i ponownie je wystawić według niższej stopy. Jeśli tak się stanie, jako posiadacz obligacji, odzyskasz swoją kwotę główną w całości - ale jeśli chcesz oddać te pieniądze z powrotem w obligacje, najprawdopodobniej utkniesz w inwestowaniu w coś, co płaci niższą stopę.

Załóżmy na przykład, że kupujesz 10-letnią obligację o oprocentowaniu 2%. Jeśli stopy procentowe wzrosną w ciągu najbliższych kilku lat, a ta sama firma zacznie emitować obligacje płacąc 4%, Twoje obligacje prawdopodobnie stracą wartość. Jeśli sprzedasz je zanim dojrzeją, prawdopodobnie poniesiesz stratę na ich zleceniodawcy.

Z drugiej strony dobrą rzeczą w przypadku obligacji jest to, że bez względu na to, jaka jest w danym momencie wartość rynkowa, jeśli utrzymasz je do terminu wymagalności, nie stracisz żadnej kwoty głównej, dopóki emitent nie „ t domyślne.

Oceny obligacji

Zarówno obligacje komunalne, jak i korporacyjne podlegają systemowi ratingów, który pozwala inwestorom zorientować się, jak radzą sobie ich emitenci pod względem finansowym. Oceny nie mogą cię chronić przed ryzykiem stopy procentowej, ale mogą (w pewnym stopniu) chronić cię przed ryzykiem niewypłacalności.

Im wyższy rating obligacji, tym mniejsze prawdopodobieństwo, że emitent nie wywiąże się ze swoich zobowiązań. Obligacje korporacyjne i komunalne są oceniane w ten sam sposób.

Są to trzy główne agencje ratingowe wykorzystywane do wyceny obligacji:

- Standard & Poor's (S&P)

- Moody's

- Fitch

S&P i Fitch używają podobnego systemu oceny, podczas gdy system Moody's jest nieco inny. Obligacje korporacyjne lub komunalne o ratingu BBB- lub Baa3 lub wyższym są uważane za inwestycyjne, co oznacza, że wiążą się z niskim ryzykiem niewypłacalności. Z drugiej strony obligacje o ratingu poniżej BBB lub Baa3 są uważane za obligacje śmieciowe, co oznacza, że bardziej prawdopodobne jest, że nie dotrzymają swoich zobowiązań.

Czym różnią się obligacje korporacyjne i komunalne

Mimo że firmy i gminy mają wiele takich samych cech, istnieje między nimi wiele kluczowych różnic.

Civic Purpose vs. Zysk

Obligacje korporacyjne służą do pozyskiwania kapitału, dzięki czemu firmy mogą nadal działać, a te z kolei zarabiać pieniądze. Obligacje komunalne różnią się tym, że są wykorzystywane do finansowania projektów publicznych i zapewniają płynne funkcjonowanie miast, powiatów i powiatów.

Często celem projektów finansowanych z obligacji komunalnych jest poprawa jakości życia osób mieszkających w miejscowościach emitujących. W związku z tym wielu z nich porównuje obligacje komunalne do organizacji non-profit, ponieważ celem ich emisji nie jest zarabianie pieniędzy, ale oferowanie usług społeczeństwu. Nawet drogi płatne i mosty, często finansowane z obligacji komunalnych, nie są uważane za „rentowne” w taki sam sposób jak spółki publiczne. Chociaż drogi płatne i mosty przynoszą dochód, pieniądze te są często wykorzystywane do ich aktualizacji i utrzymania - nie po prostu trafiają na czyjeś konto bankowe.

Inwestorzy obligacji, którzy są zaangażowani w inwestycje społeczne lub obywatelskie, zwykle wybierają obligacje komunalne zamiast obligacji korporacyjnych. Obligacje komunalne są często emitowane w celu budowy systemów szpitalnych, rozwoju projektów mieszkaniowych w niedostatecznie obsługiwanych dzielnicach, aktualizacji szkół oraz sprzątania parków i ogrodów społecznych. Natomiast obligacje korporacyjne są często wykorzystywane do opracowywania produktów, które następnie firma sprzedaje z zyskiem.

Status zwolnienia podatkowego

Odsetki uzyskane od obligacji korporacyjnych podlegają opodatkowaniu na poziomie federalnym, stanowym i lokalnym. Jednak w przypadku obligacji komunalnych odsetki, które zarabiasz, są zawsze zwolnione z podatków federalnych, a jeśli kupisz obligację wyemitowaną przez stan, w którym mieszkasz, uzyskane odsetki mogą być również zwolnione z podatków stanowych i lokalnych.

Ponadto, jeśli kupisz obligację komunalną wyemitowaną przez jedno z terytoriów USA (takich jak Puerto Rico, Wyspy Dziewicze i Guam), odsetki są również zwolnione zarówno na poziomie federalnym, jak i stanowym. Z tego powodu obligacje komunalne zwykle przemawiają do osób, które mieszczą się w wysokich przedziałach podatku dochodowego.

Stopy procentowe i dochody

Niektóre osoby używają terminów „stopa procentowa” i „dochód” zamiennie, ale w rzeczywistości są one całkiem różne. Stopa procentowa to kwota odsetek, którą emitent obligacji zgadza się zapłacić, natomiast stopa zwrotu to stopa zwrotu oparta na bieżącej cenie obligacji. Jedyny raz stopa procentowa i rentowność są takie same, kiedy wartość obligacji jest warta jej pierwotnej wartości nominalnej.

Załóżmy, że kupujesz obligację o wartości nominalnej 10 000 USD i oprocentowaniu 5%. W takim przypadku możesz spodziewać się odsetek w wysokości 500 USD rocznie.

Powiedzmy teraz, że cena obligacji o wartości 10 000 USD spada z powodu warunków rynkowych, w wyniku czego jej wartość nominalna wynosi zaledwie 5000 USD. W takim przypadku jego nowa wydajność wynosi 10%, ale stopa procentowa pozostaje na poziomie 5%. Zakładając, że emitent dokonuje płatności zgodnie z harmonogramem, nadal otrzymujesz 500 USD rocznie na spłatę odsetek, ale Twoja rentowność wynosi zaledwie 5%, podczas gdy ktoś, kto kupuje obligacje po nowej cenie, otrzymuje te same 500 USD na odsetki, ale chwyta rentowność w wysokości 10%.

Obligacje korporacyjne, ogólnie rzecz biorąc, oferują wyższe stopy procentowe i rentowności niż obligacje komunalne. Według strategii finansowych WM średni dochód z obligacji komunalnych wynosił nieco ponad 4% w latach 2005–2015, podczas gdy średni dochód z obligacji korporacyjnych wynosił od 5% do 7%. Wracając do 1991 roku, średnia stopa zwrotu z obligacji komunalnych wynosiła około 6%, w porównaniu z około 11,5% dla indeksu giełdowego S&P 500, zgodnie z tą analizą.

Z drugiej strony obligacje komunalne oferują odsetki wolne od podatku, co pomaga zrekompensować część potencjalnie utraconych zysków poprzez rezygnację z wyższej stopy procentowej. Jeśli nie jesteś w szczególnie wysokim przedziale podatkowym lub jeśli wiesz, że poniesiesz pewne straty z inwestycji w danym roku (i będziesz w stanie odpisać te straty od zysków z podatków), może to przynieść więcej sens finansowy do inwestowania w obligacje korporacyjne o wyższej stopie zwrotu i płacenia podatków od wszelkich zarobionych odsetek.

Aby pogodzić różnicę między opodatkowanymi odsetkami od obligacji korporacyjnych a wolnymi od podatku odsetkami od obligacji komunalnych, można obliczyć dochód w ekwiwalencie podatkowym. Pomoże to ustalić, czy obligacje korporacyjne podlegające opodatkowaniu lub obligacje muni zwolnione z podatku będą dla Ciebie najbardziej opłacalną opcją.

Dostępne są kalkulatory online, które pomagają w prowadzeniu liczb lub, jeśli czujesz się odważny, możesz użyć następującej formuły: rm = rc (1-t) lub rc = rm / (1-t)

- rm = oprocentowanie obligacji komunalnych

- rc = oprocentowanie obligacji korporacyjnych

- t = stawka podatkowa

Załóżmy, że wpadasz w 30% przedział podatkowy i zastanawiasz się nad zakupem obligacji komunalnych płacących 4% odsetek.

- rc = 4% / (70%)

- rc = 0,0571 = 5,71%

Korzystając z powyższego równania, możesz ustalić, że zarabianie 4% odsetek bez podatku to równowartość zakupu obligacji korporacyjnych o oprocentowaniu 5,71% i płacenia podatków od twoich dochodów.

Standardowe ryzyko

Zarówno obligacje korporacyjne, jak i komunalne wiążą się z pewnym ryzykiem niewykonania zobowiązania. To powiedziawszy, obligacje komunalne mają historycznie niskie wskaźniki niewypłacalności, a według LearnBonds prawdopodobieństwo, że obligacje komunalne będą od 50 do 100 razy mniejsze niż w przypadku obligacji korporacyjnych o porównywalnej ocenie. Ponadto, według Liberty Street Economics, S&P zgłosiło jedynie 47 mln niespłaconych obligacji w latach 1986–2011, a Moody's zgłosiło zaledwie 71 w latach 1970–2011. Natomiast S&P zgłosiło 2015 niewypłacalności obligacji korporacyjnych, a Moody 1 784 w tych samych okresach.

Jeśli kupisz obligację komunalną o silnej zdolności kredytowej, jeszcze mniej prawdopodobne jest, że dojdzie do niewykonania zobowiązania. Według Invesco od 1970 r. Nie było przypadków niewypłacalności obligacji komunalnych o ratingu Aaa i od tego momentu tylko 0,01% obligacji muni o ratingu Aa jest niespłacanych. Natomiast obligacje korporacyjne o ratingu Aa miały współczynnik niewykonania zobowiązania od 1970 r. Wynoszący 0,99%, a obligacje korporacyjne o ratingu Aa miały wskaźnik niewykonania zobowiązania 0,49%.

Kiedy masz do czynienia z niewykonaniem zobowiązania, jedną z rzeczy, o których powinieneś pamiętać, jest stopa odzysku, czyli stopień, w jakim posiadacze obligacji zostają ostatecznie spłaceni za to, co są winni po niewykonaniu zobowiązania przez emitenta. Obligacje komunalne mają zwykle znacznie wyższą stopę odzysku niż obligacje korporacyjne. W rzeczywistości, według portalu miejskibonds.com, stopa odzysku obligacji ogólnych wynosi blisko 100%, a według Moody's ostateczna stopa odzysku obligacji komunalnych wyniosła około 60% w latach 1970–2013, podczas gdy stopa odzysku obligacji korporacyjnych wynosił tylko 48% w latach 1987–2013.

Minimalna inwestycja

Jedną z największych barier wejścia na obligacje komunalne jest fakt, że większość z nich ma minimalne wymagania inwestycyjne. Chociaż dotyczy to również obligacji korporacyjnych, większość obligacji komunalnych wymaga minimalnej inwestycji wynoszącej 5000 USD. Natomiast obligacje korporacyjne można zazwyczaj nabyć w nominałach 1000 USD, co czyni je znacznie bardziej dostępnymi publicznie.

Wielkość rynku

Rynek obligacji komunalnych jest tylko około jednej trzeciej wielkości rynku obligacji korporacyjnych, co oznacza, że istnieje znacznie więcej możliwości inwestycyjnych, jeśli chodzi o obligacje korporacyjne. Rynek obligacji komunalnych ma wielkość około 3,7 bln USD, podczas gdy rynek obligacji korporacyjnych ma około 11 bln USD emisji obligacji.

Płynność obligacji

Kiedy kupujesz obligacje, jesteś uzależniony od warunków określonych w ich umowach. Na przykład, jeśli kupisz obligację 20-letnią, jesteś uzależniony od stopy procentowej, którą płaci obligacja w ciągu 20 lat. Jedynym wyjściem jest sprzedaż obligacji na lepsze lub gorsze.

Jeśli warunki rynkowe są dobre, możesz zarobić, sprzedając swoje obligacje za więcej niż to, co za nie zapłaciłeś. Jeśli jednak warunki rynkowe są złe lub jeśli konkretna obligacja, którą chcesz sprzedać, jest niepożądana z powodu niskiej zdolności kredytowej, możesz skończyć otrzymując mniej niż to, co zapłaciłeś.

Mówiąc ogólnie, obligacje korporacyjne są uważane za bardziej płynne niż obligacje komunalne, co oznacza, że masz większą szansę na sprzedaż obligacji korporacyjnych bez ponoszenia strat. Powodem tego jest fakt, że obligacje korporacyjne są aktywnie przedmiotem obrotu na nowojorskiej giełdzie papierów wartościowych. Z drugiej strony obligacje komunalne są zazwyczaj kupowane i sprzedawane na rynku pozagiełdowym, co oznacza, że nie są przedmiotem obrotu giełdowego.

Jeżeli obligacja jest notowana na giełdzie, można ją zasadniczo kupić lub sprzedać w dowolnym momencie. Zazwyczaj jednak tylko niewielka część obligacji komunalnych jest aktywnie oferowana do sprzedaży w danym momencie, a oferowane oferty mogą się znacznie różnić z dnia na dzień. Ponieważ obligacje komunalne nie są przedmiotem obrotu na giełdzie, szansa na znalezienie nabywcy jest mniejsza, gdy zdecydujesz, że jesteś gotowy je sprzedać.

Raportowanie, ujawnianie informacji i opłaty maklerskie

Emitenci obligacji korporacyjnych są zobowiązani do publicznego ujawnienia niektórych informacji, które mogą mieć wpływ na ich obligacje, takich jak problemy finansowe lub zyski. Ponadto przy zakupie i sprzedaży obligacji korporacyjnych należy również ujawnić ceny, którymi handlują.

Z drugiej strony obligacje komunalne nie mają obecnie takich samych wymogów dotyczących ujawniania informacji zarówno po stronie emitentów, jak i brokerów, więc potencjalni inwestorzy mają mniej informacji do oceny. Podejmowane są jednak kroki w celu zwiększenia przejrzystości rynku obligacji komunalnych. W dniu 13 lutego 2015 r. Komisarz ds. Papierów wartościowych i giełd Luis A. Aguilar wydał oświadczenie wzywające do wprowadzenia zmian, które uczynią rynek obligacji komunalnych bardziej sprawiedliwym i dostępnym dla inwestorów indywidualnych.

Ponadto, ponieważ obligacje komunalne zwykle nie są kupowane na giełdzie, brokerzy i dealerzy, którzy je sprzedają, często pobierają marże, które są wbudowane w ceny, po których są oferowane. Ponadto możesz zapłacić prowizję, która może zwiększyć koszty i pochłonąć wszelkie zyski, które masz nadzieję uzyskać z inwestycji. Chociaż możesz również zapłacić prowizję od obligacji korporacyjnych, nie mają one zwykle takich samych znaczników, ponieważ są one bardziej dostępne i mają ceny, które są łatwiejsze do śledzenia.

Podczas gdy informacje o obligacjach komunalnych mogą być nieco trudne do zdobycia, strona internetowa Miejskiego Urzędu Nadzoru nad Papierami Wartościowymi jest doskonałym źródłem informacji. Zawiera kluczowe dane, takie jak ostatnia aktywność handlowa i historyczne ceny obligacji.

Ostatnie słowo

Zarówno obligacje korporacyjne, jak i komunalne mają swoje zalety i wady. Obligacje korporacyjne często oferują wyższy potencjał zysku, ale wraz z tym wzrostem wiąże się zwiększone ryzyko niewykonania zobowiązania. Natomiast obligacje komunalne zwykle oferują niższe stopy zwrotu niż obligacje korporacyjne, ale prawdopodobieństwo niewypłacalności obligacji komunalnych jest znacznie niższe. I chociaż odsetki uzyskane od obligacji korporacyjnych nie mają tego samego statusu zwolnionego z podatku co obligacje komunalne, osoby o niższych przedziałach podatku dochodowego mogą lepiej inwestować w obligacje korporacyjne o wyższych stawkach.

Jeśli jesteś inwestorem, który jest zaangażowany w wywarcie wpływu społecznego, możesz być bardziej skłonny do wkładania pieniędzy w obligacje komunalne, ponieważ często są one wykorzystywane do finansowania projektów publicznych, które poprawiają społeczności i życie. Z drugiej strony, jeśli nie masz dużo pieniędzy do zainwestowania i chcesz elastyczności w sprzedaży obligacji z łatwością, obligacje korporacyjne mogą być lepszą opcją.

Jakiego rodzaju obligacje masz w swoim portfelu inwestycyjnym? Czy jesteś zadowolony z ich wydajności??