Inwestowanie w IPO przy pomocy 20/20 Perspektywy wykorzystującej możliwości wielkiej fali

To samo dotyczy inwestowania. Jasne, powinieneś odkładać pieniądze na indeks lub fundusze wspólnego inwestowania. Ale czasami opłaca się podejmować ryzyko. Czasami można rzucić się na ogrodzenie. Kluczem jest upewnienie się, że nie zgubisz koszuli.

Zwrot ryzyka jest kompromisem. Im wyższe ryzyko, tym wyższa potencjalna nagroda. Ale nawet internauci na dużych falach podejmują środki ostrożności, aby zmniejszyć ryzyko obrażeń. A jako inwestor nie chcesz wkładać wszystkich jajek do jednego koszyka.

Oto bliższe spojrzenie na niektóre z inwestycji, które do tej pory dokonały wielkich fal, i czego można się nauczyć z ich przykładów.

Wejdź na parter

Jeśli chcesz zarobić fortunę, prawdopodobnie rozważałeś zainwestowanie w pierwszą ofertę publiczną firmy lub ofertę publiczną. IPO są pociągające. Po raz pierwszy prywatna firma oferuje kapitał publiczny. Firmy te często sprzedają produkty lub usługi, które zyskały popularność w krótkim okresie. Dla niektórych oferty publiczne stanowią szansę na zainwestowanie w następną świetną firmę.

Należy jednak wziąć pod uwagę wady. Ponieważ są to młode firmy, nie mają długiej historii, a wiele z nich ma niedoświadczone zespoły zarządzające. Nie wszystkie IPO są zgodne z ich szumem. To rzut kostką. Nieuchronnie będą zwycięzcy i przegrani.

Znane startupy, takie jak Uber, Spotify i Slack, niedawno stały się publiczne. Czy któryś z nich wygeneruje w przyszłości wysokie zyski? Czy będą za jakieś 10 lat? Tylko czas powie.

Ale co, jeśli byłeś wczesnym inwestorem w niektórych dzisiejszych najbardziej znanych firmach? Ile byś miał pieniędzy?

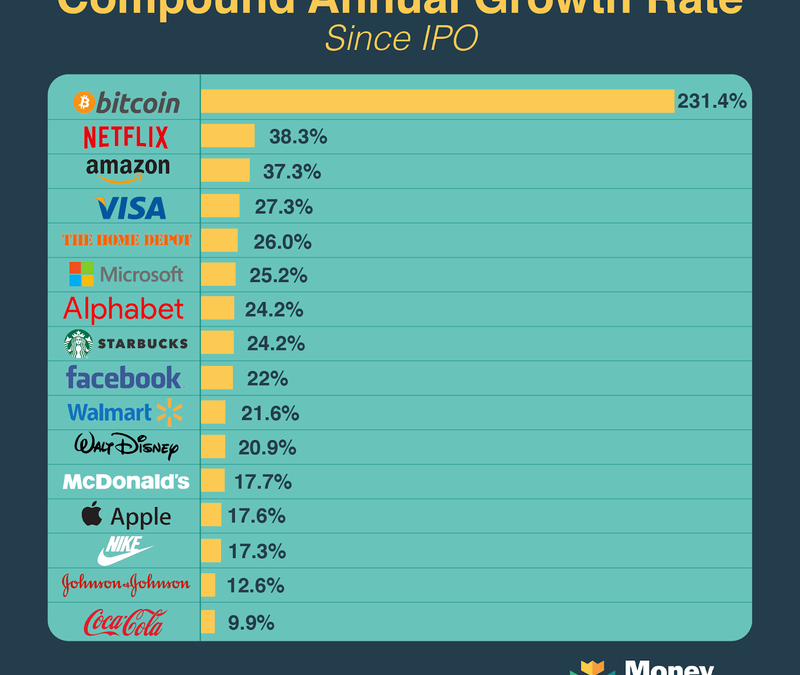

Aby się dowiedzieć, obliczyliśmy, ile początkowa inwestycja w wysokości 1000 USD wzrosła w akcje różnych spółek. Są to firmy, których marki są tak wszechobecne, że prawie nie można przejść dnia bez korzystania z jednego z ich produktów lub usług. Zakładamy, że dywidendy z akcji nie zostały ponownie zainwestowane. W celu zachowania spójności skorygowaliśmy wszystkie ceny akcji dla podziałów. Uwzględniliśmy również bitcoiny w naszej analizie, śledząc ich wartość od początku 2011 roku.

Dane pokazują siłę czasu. Długoterminowo opłaca się trzymać dobrych firm. Podczas gdy firmy technologiczne mają najwyższą roczną stopę wzrostu, marki, które były najdłużej, generują najwyższy całkowity zwrot.

Wartość akcji Walta Disneya w tysiącach dolarów w 1957 r. Byłaby dziś warta 7,6 miliona dolarów. Dla porównania, początkowa inwestycja 1 000 USD w Coca-Cola w 1919 r. Byłaby warta prawie 12,7 mln USD. I to nie uwzględnia reinwestycji dywidend w żadne akcje. Według oświadczenia pełnomocnika Coca-Coli, jedna akcja jej akcji zwykłych, zakupiona za 40 USD w 1919 r., Byłaby warta 9,8 mln USD w 2012 r., Gdyby wypłaty dywidendy były corocznie reinwestowane. To złożona roczna stopa wzrostu w wysokości 14,3%. Gdybyśmy ekstrapolowali prognozy na 2019 r., Osoba, która zainwestowała 1000 USD w pierwszą ofertę publiczną Coca-Coli, miałaby teraz ponad 620 mln USD z reinwestycjami dywidend.

Czasami warto też mieć szczęście. Za 1000 $ mógłbyś kupić 3333 bitcoiny w styczniu 2011 roku. Na dzień 30 sierpnia 2019 roku będzie to warte ponad 32 miliony dolarów.

Wykorzystaj spowolnienie gospodarcze

Powyższe obliczenia są interesującym ćwiczeniem myślowym, ale większość ludzi nie miała okazji zainwestować w te IPO. Niektóre z tych firm powstały wiele lat temu, zanim przeciętny człowiek inwestował lub oszczędzał na emeryturę. Na przykład Johnson & Johnson wszedł na giełdę w 1944 roku podczas II wojny światowej. Coca-Cola upubliczniła sto lat temu podczas drugiej kadencji Woodrowa Wilsona na prezydenta.

Dla większości z nas 10 lat to rozsądniejszy horyzont czasowy do rozważenia. To wystarczająco długo, aby zastanowić się nad wynikami ostatnich wyborów z przeszłości. Co się działo 10 lat temu? Najsilniejsze pogorszenie koniunktury gospodarczej od czasu Wielkiego Kryzysu spowodowało paraliż rynków finansowych.

Minęła ponad dekada od Wielkiej Recesji. W tym czasie na giełdzie odnotowano najdłuższą serię nieprzerwanych wzrostów w historii Ameryki. S&P 500 wzrósł o ponad 350%, a gospodarka się rozwinęła. W rezultacie inwestorzy zarobili dużo pieniędzy.

Ale wielu ludzi denerwowało się, ryzykując swoje pieniądze, gdy rynek się wypełniał. Aktywa nieruchomości straciły na wartości, rynki światowe spadały swobodnie, a wiele firm przestało działać. To był trudny okres i wiele osób wycofało swoje pieniądze z rynku.

Warren Buffett, jeden z najbardziej udanych inwestorów w historii, powiedział kiedyś:

On ma rację. Z perspektywy czasu jest 20/20, szczególnie jeśli chodzi o decyzje finansowe. O wiele łatwiej jest kupować taniej i sprzedawać wysoko, gdy znasz wynik. Ale co, jeśli cofniesz się w czasie i zainwestujesz, gdy giełda osiągnie najniższy poziom? Ile miałbyś dzisiaj pieniędzy?

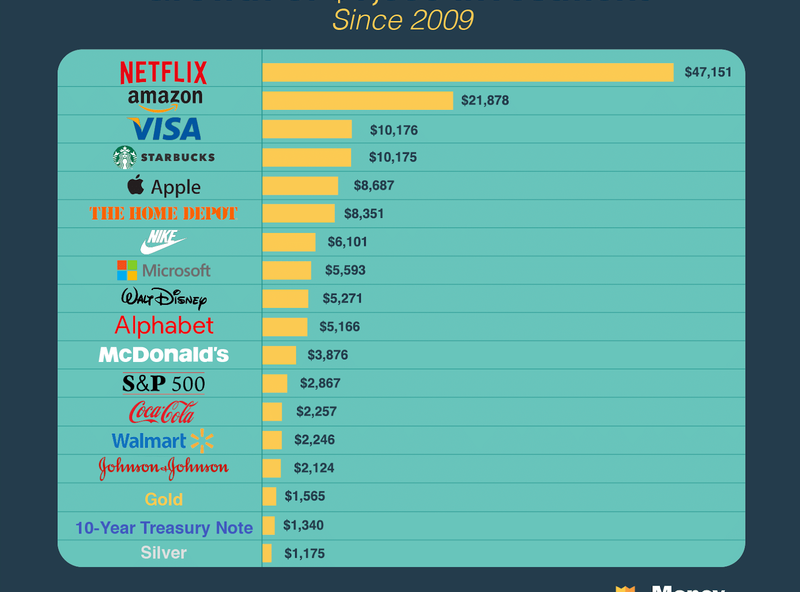

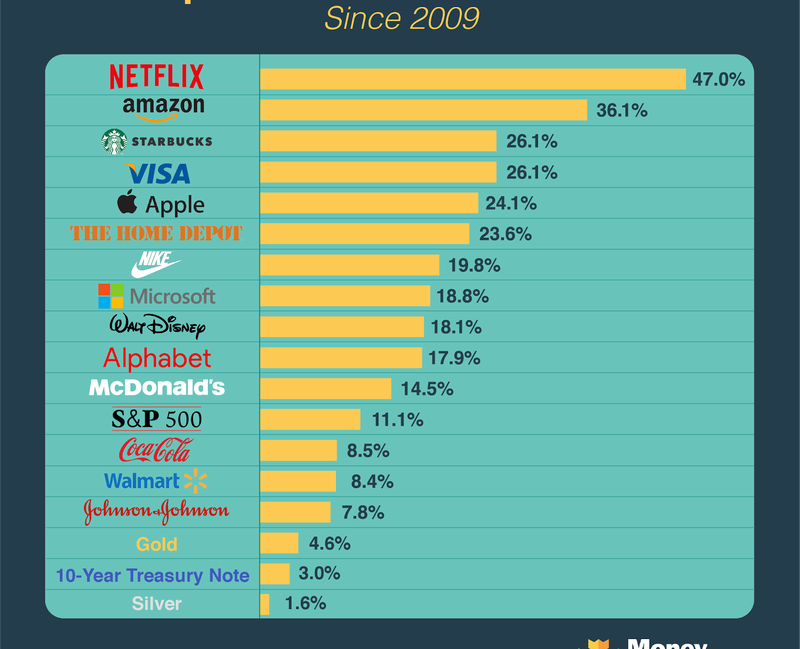

Aby dowiedzieć się, obliczyliśmy, ile początkowa inwestycja w wysokości 1 000 USD wzrośnie od 31 sierpnia 2009 r. Do 30 sierpnia 2019 r. Na podstawie danych historycznych z Yahoo Finance.

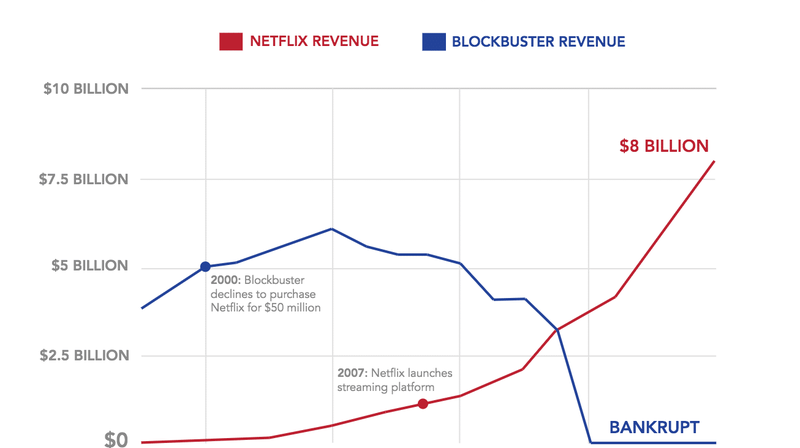

Inwestycja w Netflix zwiększyłaby się 47-krotnie. Netflix ma obecnie kapitalizację rynkową w wysokości około 130 miliardów dolarów. Nieźle jak na firmę, która zaoferowała się sprzedać Blockbuster za 50 milionów dolarów w 2000 roku. Zaledwie 13 lat później Blockbuster zamknął swoje sklepy, podczas gdy 76% amerykańskich gospodarstw domowych streamuje teraz Netflix.

Źródło: Cloud Technology Partners

Amazon ma drugi najwyższy zwrot z analizowanych firm. Początkowa inwestycja w Amazon w wysokości 1000 USD w 2009 r. Byłaby dziś warta prawie 22 000 USD. Nie jest to zaskakujące, gdy weźmie się pod uwagę, jak bardzo firma rozwinęła się poza korzenie e-commerce. W ciągu ostatnich 10 lat Amazon wszedł na wiele nowych branż, takich jak handel detaliczny, przetwarzanie w chmurze, streaming wideo, usługi dostawy i robotyka.

Nawet uznane firmy, takie jak McDonald's, Walt Disney, Microsoft i Nike, osiągnęły lepsze wyniki niż S&P 500. Są to firmy, które najbardziej przyciągają inwestorów ze względu na ich stabilność i wypłatę dywidendy. To pokazuje, że nie zawsze musisz podejmować duże ryzyko, aby wygenerować silny zwrot. Dla porównania, gdybyś był bezpieczny, inwestując w złoto lub 10-letni banknot skarbu USA, znacznie pogorszyłbyś S&P 500.

Ostatnie słowo

Zbieranie zapasów nie jest łatwe. Według raportu Innosight, przeciętna firma przetrwa S&P 500 tylko 12 lat do 2027 roku. Dlatego większość ludzi lepiej inwestuje w indeks lub fundusze wspólnego inwestowania. Jeśli jednak masz dodatkowe oszczędności, na których chcesz uzyskać zwrot, możesz inwestować w poszczególne firmy.

Po prostu nie ryzykuj pieniędzy, których nie możesz stracić. Dla każdej osoby, która wcześnie zaczęła korzystać z Apple, jest historia kogoś, kto stracił pieniądze, inwestując w Blackberry.

Jaka jest Twoja najlepsza inwestycja? Którą firmę, Twoim zdaniem, będzie następna Netflix lub Amazon?