11 Wyzwalacze kontroli podatkowej IRS - czerwone flagi, które powinieneś wiedzieć przed złożeniem wniosku

Podczas kontroli podatkowej, IRS poddaje pod mikroskopem całe twoje życie finansowe - twoje dochody, twoje aktywa i twoje wydatki. A jeśli nie udowodnisz ich satysfakcji, że zwrot był prawidłowy, przygotuj się na kary, grzywny, a nawet więzienie.

Ale większość audytów IRS nie jest losowa. Są one uruchamiane przez algorytmiczne „czerwone flagi”, które statystycznie wskazują albo na wadliwy zwrot, wysokie szanse na nieujawniony dochód, albo na oba. Niektóre z lepszych usług przygotowywania podatków online, takie jak Blok H&R i TaxAct, obejmują teraz powiadomienia, jeśli zwrot zawiera poniższe czerwone flagi, ale nie ma nic, co może zastąpić zatrudnienie certyfikowanego podatnika, aby upewnić się, że zwrot jest kompletny i dokładny.

Unikaj tych 11 czerwonych flag, przygotowując swój powrót, aby zapobiec niechcianej uwadze dobrego starego wuja Sama:

1. Wysokie zarobki

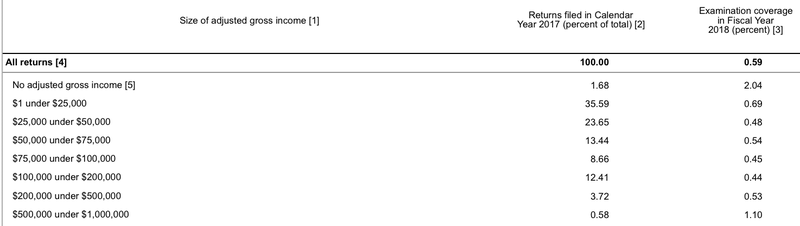

Zgodnie z najnowszymi dostępnymi danymi - od 2017 r. - IRS skontrolował 0,62% wszystkich deklaracji podatkowych lub około jedną na każde 161 deklaracji. Ale im wyższy raportowany dochód, tym większe szanse na audyt.

Podatnicy zarabiający ponad 10 milionów dolarów dochodu mieli przerażająco wysoką 14,52% szansę na kontrolę: ponad jeden na siedem zwrotów. Dlaczego? Bo tam leży najlepszy huk dla kasy IRS. Jeśli złapią potentata, który zarabia 10 000 000 USD rocznie oszukując swoje podatki, mogą potencjalnie zebrać miliony dolarów w niezapłaconych podatkach.

Ale jeśli przyłapią Joe Bartendera na zaniżaniu jego wskazówek o 500 USD, IRS nie będzie siedział na kopalni złota niepobranych dochodów. Oto, jak drżą numery kontrolne IRS dla każdej grupy podatkowej:

Gdy twój dochód rośnie, przygotuj się na dodatkową kontrolę ze strony IRS, szczególnie jeśli szybko rośnie.

2. Niezadeklarowany dochód

Jeśli pracujesz dla kogoś, czy to jako pracownika W2, czy pracownika kontraktowego 1099, IRS prawdopodobnie o tym wie.

Płatnik musi zazwyczaj złożyć formularze W2 lub 1099 w IRS. Twój makler dokonuje nawet 1099 dywidend, które zarabiasz na swoich akcjach.

Jeśli nie zadeklarujesz dochodu, ale IRS otrzyma dokumentację, że go otrzymałeś, możesz spodziewać się od nich wiadomości.

Nawet gdy zarabiasz pieniądze, a płatnik nr 1099, IRS nadal używa algorytmów do sprawdzania twoich nawyków związanych z wydatkami z zadeklarowanym dochodem. Jeśli się nie wyrównają, możesz spodziewać się audytu.

3. Wysokie potrącenia w stosunku do dochodu

Jeśli zarabiasz 95 000 USD z pracy, ale ubiegasz się o 90 000 USD z ulg podatkowych, lepiej uwierz, że IRS podniesie ich bez humoru brwi.

W przypadku niektórych wydatków, takich jak odliczenie odsetek od kredytu hipotecznego, pożyczkodawcy składają w IRS formularz podatkowy 1098. Wiedzą dokładnie, ile wydałeś na odsetki od kredytu hipotecznego, więc nawet nie myśl o zawyżeniu liczby.

W przypadku innych kosztów podlegających odliczeniu, takich jak odliczenia od datków na cele charytatywne i odliczenia za edukację, IRS zaznacza twój zwrot, jeśli są wysokie w stosunku do twoich dochodów. Zrób sobie przysługę i zachowaj rozsądne potrącenia w stosunku do swoich dochodów, szczególnie potrącenia często nadużywane, takie jak potrącenie z biura domowego.

Masz pewność co do legalności swoich potrąceń? Weź je, ale zachowuj doskonałe zapisy, ponieważ być może będziesz musiał udowodnić ich ważność w IRS.

4. Napompowane wydatki biznesowe

Dla podatników prowadzących działalność na własny rachunek odliczanie wydatków biznesowych według harmonogramu C jest marzeniem. Nadal mogą wziąć standardowe potrącenie, ale mogą również odliczyć mnóstwo wydatków - podróż, biuro domowe i materiały biurowe to kilka przykładów. Co najlepsze, odliczone tutaj koszty działalności gospodarczej zmniejszają nie tylko rachunek podatku dochodowego, ale również rachunek podatku od samozatrudnienia.

IRS to wie.

Zanim poczujesz się zbyt zadowolony z wydatków, oto kilka faux pasów, których możesz uniknąć:

- Żądanie więcej odliczeń niż zysków (szczególnie przez wiele lat). Większość firm traci pieniądze w pierwszym lub dwóch latach. W końcu założenie firmy wymaga pieniędzy, a niewiele firm osiąga natychmiastowy zysk. Ale im więcej wydatków dochodzisz w stosunku do dochodu z działalności, tym większe są szanse na audyt, szczególnie gdy dochodzi do strat biznesowych kilka lat z rzędu.

- Raportowanie okrągłych liczb dochodów i wydatków. Biznes jest bałagan. Kiedy więc IRS widzi schludne, uporządkowane liczby okrągłe, wiedzą, że podatnik prawdopodobnie je zaokrąglił, co w najlepszym razie oznacza oszacowanie, aw najgorszym wynalazku. To z kolei oznacza, że podatnik prawdopodobnie nie jest w stanie przedstawić dokładnej dokumentacji dla tych zbyt idealnych okrągłych liczb.

- Odpisywanie 100% wspólnych wydatków osobistych. Jakie są szanse, że podatnik korzysta ze smartfona tylko w celach biznesowych i ma całkowicie osobny telefon na życie osobiste? A może osobne samochody, które jeżdżą tylko dla biznesu? Niewielu ludzi wędruje z wieloma telefonami w kieszeni lub torebce. I niewiele osób trzyma jeden samochód wyłącznie do pracy, a drugi wyłącznie do użytku osobistego. O ile nie udowodnisz, że jesteś wyjątkiem, nie ubiegaj się o 100% kosztów swojego telefonu, samochodu lub innych wydatków, które czasami wykorzystujesz w życiu osobistym.

- Odejmowanie zbyt wielu posiłków, podróży i rozrywki. Podatnicy uważają, że zbyt kuszące jest odpisywanie kosztów posiłków, podróży i rozrywki jako wydatków służbowych. Oczywiście osoby prowadzące działalność na własny rachunek ponoszą te wydatki. Ale bądź zbyt chciwy, a IRS przyjdzie pukać. Wiedzą, że ta bezbożna trójca wydatków jest nadużywana, podobnie jak wiedzą, że podatnikom trudno jest udowodnić, że 100% wydatków na podróż było związanych z biznesem. Ponadto zgodnie z ustawą o obniżkach podatków i zatrudnieniu z 2017 r. Właściciele firm nie mogą już w ogóle odliczać wydatków na rozrywkę. Oznacza to, że nie będzie już żadnych potrąceń za golfa ani wydarzeń sportowych, niezależnie od tego, ile biznesu omawiasz na linkach. Zachowaj ostrożność, jeśli w ogóle, potrącenia za posiłki i podróże oraz przechowuj szczegółowe zapisy i rachunki. Jeśli nie masz informacji o tym, kto tam był, o czym rozmawiałeś i dlaczego było to związane z biznesem, nie odejmuj kosztów.

- Domowe biuro. Osoby prowadzące działalność na własny rachunek mogą nadal ubiegać się o potrącenie z biura domowego, w przeciwieństwie do pracowników. Ale IRS wie, ilu podatników wykorzystuje to odliczenie od podatku na własny rachunek, co ułatwia kontrolę. Zasady są jasne: możesz odliczyć tylko miejsce w domu, które jest wykorzystywane wyłącznie do celów biznesowych. Nie ma znaczenia, na ile e-maili roboczych odpowiesz, siedząc na kanapie w salonie i oglądając Netflix; nie można odliczyć za to miejsce. Jeśli masz w domu prawdziwe biuro, z którego korzystasz tylko do pracy, możesz za to odliczyć. Jeśli pierwsze piętro twojego domu to firma publiczna, taka jak bar lub salon fryzjerski, a mieszkasz w mieszkaniu na drugim piętrze, możesz odliczyć za pierwsze piętro. W przeciwnym razie nie bądź słodki i spróbuj zająć sypialnię dla gości, która ma biurko w jednym rogu. W ostatecznym rozrachunku odliczenie z biura domowego możesz wziąć tylko wtedy, gdy zgłaszasz zyski. Nie można go wykorzystać do rozszerzenia zgłaszanych strat.

5. Zagraniczne rachunki finansowe

IRS bardzo ciekawi zagranicznych aktywów. Wiedzą, że wielu oszustów podatkowych korzysta z pirackich banków i rajów podatkowych, a kiedy złapią zapach obcych aktywów, wypuszczają psy na polowanie.

Jeśli prowadzisz zagraniczne rachunki finansowe o łącznej wartości ponad 10 000 USD łącznie w dowolnym momencie w ciągu roku, musisz złożyć raport FinCEN 114 (FBAR). Niezastosowanie się do tego może prowadzić do okrutnych kar.

I podczas gdy IRS jest bardziej skłonny do kontrolowania podatników z ujawnionymi kontami zagranicznymi, tak naprawdę szczekają psy, gdy odkrywają nieujawnione konta zagraniczne. Krótko mówiąc, bądź bardzo ostrożny ze swoimi zagranicznymi aktywami.

6. Duże firmy gotówkowe

Restauracje, bary, sklepy fryzjerskie, salony fryzjerskie, myjnie samochodowe i inne tylko gotówki lub duże firmy gotówkowe są przygotowane do kontroli przez IRS. Dlaczego? Ponieważ IRS wie, że duże firmy gotówkowe mogą łatwiej zaniżać przychody.

Przedsiębiorstwa obciążone gotówką wykonują podwójnie kuszące audyty, ponieważ są one często wykorzystywane do prania pieniędzy.

Jeśli prowadzisz biznes z dużymi pieniędzmi, trzymaj piskliwe czyste książki i zatrudnij bystrego księgowego.

7. Żądanie dwa razy tego samego uzależnienia

Tylko jeden rodzic może twierdzić, że dziecko jest na utrzymaniu.

Jeśli jesteś w związku małżeńskim, ale składasz osobno lub jesteś rozwiedziony, oznacza to, że jedno z rodziców nie ma szczęścia po powrocie. W razie potrzeby skorzystaj z reguły rozstrzygającej znajdującej się w publikacji IRS 501.

W przeciwieństwie do wielu innych czerwonych flag z tej listy, ten błąd w zwrotach jest zwykle taki: błąd. Ale nie rób tego, ponieważ dwukrotne roszczenie do tego samego członka rodziny będzie oznaczać twój powrót jako błędny w IRS.

8. Roszczenia z tytułu strat za wynajem

Jedną z wielu zalet inwestowania w nieruchomości są ulgi podatkowe. Ale jeśli zgłaszasz straty z wynajmowanej nieruchomości, przygotuj się na wykonanie kopii zapasowej swoich liczb.

IRS pozwala na odliczenie do 25 000 USD strat czynszowych w stosunku do Twojego regularnego dochodu W2 - jeśli sam aktywnie zarządzasz nieruchomościami wynajmowanymi. Jeśli outsourcingujesz do zarządcy nieruchomości, zapomnij o tym.

Nawet jeśli sam się zarządzasz, odliczenia wygasają dla podatników zarabiających ponad 100 000 $, a znikają całkowicie dla tych, którzy zarabiają 150 000 $ lub więcej.

Posiadanie nieruchomości na wynajem komplikuje zwrot podatku, ponieważ te niuanse są jedynie rysą na powierzchni przepisów. Zatrudnij księgowego znającego się na inwestycjach w nieruchomości, aby zmaksymalizować swoje odliczenia i trzymać się z daleka od celownika wuja Sama.

9. Zgłaszanie strat za hobby

Wydatki związane z hobby nie podlegają odliczeniu od podatku. Kropka.

Aby kwalifikować się jako rzeczywisty biznes z kosztami uzyskania przychodu, działanie musi mieć uzasadnione oczekiwania na zysk i musi być zarządzane w sposób podobny do prowadzonej działalności. Jeśli zarabiasz pieniądze głównie z pracy w W2 lub z innych źródeł i starasz się przez kilka lat z rzędu dochodzić strat „biznesowych”, często oznacza to zwrot dla agenta ludzkiego do sprawdzenia. A kiedy zobaczą „biznes”, który brzmi podejrzanie jak hobby, spodziewaj się wizyty.

Oczywiście nikt nie mówi, że nie możesz zamienić swojego hobby w zarabianie pieniędzy. Upewnij się, że to zrobisz, zanim zaczniesz ubiegać się o zwrot kosztów.

10. Pobieranie wczesnych dystrybucji z IRA lub 401 (k)

Kiedy wypłacasz pieniądze z konta emerytalnego przed osiągnięciem wieku 59½, liczy się ono jako wypłata i podlega 10% karie plus niezapłacone należne podatki. Wielu podatników zaniedbuje płacenie tej kary - i słyszy o tym od IRS.

Twój opiekun planu zgłasza wszystkie wypłaty z kont emerytalnych do IRS; już o tym wiedzą. Jeśli nie zdążysz zadeklarować czegoś, o czym IRS już wie, możesz zgadnąć, co się stanie.

Jeśli możesz, całkowicie unikaj problemu i po przejściu na emeryturę dotknij swoich oszczędności emerytalnych.

Pro Wskazówka: Jeśli masz dostęp do sponsorowanego przez pracodawcę planu 401 (k), upewnij się, że tak zarejestruj się w Blooom. Przeprowadzą bezpłatną analizę Twojego konta, aby upewnić się, że jesteś odpowiednio zdywersyfikowany, masz odpowiednią alokację aktywów i nie płacisz za dużo opłat.

11. Nie zgłaszanie wygranych hazardowych

Wielu graczy rekreacyjnych nie wie, że kasyna zgłaszają się do IRS przy użyciu formularza W-2G. Po raz kolejny wujek Sam wie więcej, niż myślisz, że wie, a kiedy kasyno zgłasza wielką wygraną z twojej strony, a ty nie ujawniasz tego, możesz spodziewać się audytu.

Gracze rekreacyjni muszą ujawnić wszelkie wygrane jako „inne dochody” na formularzu 1040. Zawodowi gracze muszą zadeklarować swoje dochody zgodnie z załącznikiem C.

Ale tam, gdzie gracze naprawdę wpadają w kłopoty, zgłasza straty. Zgodnie z prawem straty hazardowe mogą być wykorzystywane wyłącznie w celu zrównoważenia wygranych hazardowych, a nie innych rodzajów dochodów. Jedyny wyjątek stanowią zawodowi gracze, a jeśli spróbujesz twierdzić, że jesteś zawodowym hazardzistą, który poniósł straty w harmonogramie C, a jednocześnie zarabiasz pełnoetatową pensję W2, oczekuj kontroli.

Ostatnie słowo

W ostatnich latach dużo mówi się o robotach i automatyzacji zastępujących wszystkie nasze zadania. Księgowi znajdują się dokładnie na liście zawodów zagrożonych, biorąc pod uwagę, jak przygotowanie podatkowe oparte jest na regułach i logice.

Unijne przepisy podatkowe pozostawiają tyle miejsca na interpretację, że często wymaga to wyroku. Ponieważ zwrot podatku staje się coraz grubszy i bardziej skomplikowany, jednym z doradców finansowych, który powinieneś zatrudnić, jest księgowy.

Czasami chcesz, aby ktoś powiedział ci nie tylko, co możesz zrobić, ale co powinieneś zrobić. Jasne, możesz być w stanie ująć koszt w odliczeniu, ale jakim kosztem pod względem ryzyka kontroli?

Za każdym razem, gdy twoje zeznanie podatkowe zawiera jedną lub więcej czerwonych flag powyżej, zachowaj szczególną ostrożność, aby zachować drobiazgową dokumentację. Podatnik może przyjść po ciebie.

Czy byłeś kiedyś poddany audytowi? Co zwróciło uwagę IRS?