Strategie zarządzania ryzykiem inwestycyjnym - 5 sposobów gry w obronę

Innymi słowy, dobre przewinienie nie może zakończyć się sukcesem bez skutecznego programu obronnego. To samo dotyczy strategii inwestycyjnej.

Oto najlepsze strategie, aby się zabezpieczyć, jeśli chodzi o inwestowanie.

Przestępstwo inwestycyjne

Pod względem inwestowania istnieje wiele podejść do przestępstwa. Możesz agresywnie inwestować w akcje o dużym impecie, kupując najlepsze firmy, licząc na to, że nadal będą osiągać lepsze wyniki. Apple (NASDAQ: AAPL) jest dobrym przykładem firmy, w której takie podejście działałoby dobrze. Zapasy zdecydowanie wzrosły, ale miały także zasadniczy wzrost, aby wspierać wzrost cen.

Alternatywnie możesz zastosować bardziej konserwatywne podejście do przestępstwa. Zamiast inwestować w spółki o największej dynamice, możesz zidentyfikować akcje, które mogą być niedowartościowane. Niektórzy inwestorzy lubią czekać, aż ich docelowe inwestycje osiągną określoną wycenę lub cenę opartą na analizie fundamentalnej lub technicznej, zanim zaczną działać.

Bez względu na to, którą metodę wybierzesz, szukasz sposobu na zwiększenie wartości kapitału. Kiedy grasz w przestępstwo inwestycyjne, twoim głównym celem jest zwiększenie twoich pieniędzy.

Obrona inwestycji

Udana kampania ofensywna jest świetna. Co może być lepszego niż obserwowanie wzrostu inwestycji? Ale obrona jest również ważna. Wyobraź sobie, jak byś się czuł, gdyby Twoje inwestycje nie wzrosły? Co jeśli faktycznie stracili pieniądze? Jeśli inwestujesz od dłuższego czasu, prawdopodobnie wiesz, że utrata pieniędzy nie jest zbyt zabawna.

Warren Buffet, jeden z najbardziej udanych inwestorów w historii, słynie z objaśnienia dwóch najważniejszych zasad inwestowania:

Zasada nr 1: Nie trać pieniędzy.

Zasada nr 2: Nigdy nie zapominaj o regule nr 1.

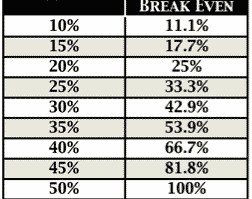

To jest obrona. Mimo że dobrym pomysłem jest podejmowanie pewnego ryzyka w celu zwiększenia oszczędności, konieczne jest także posiadanie systemu ograniczającego to ryzyko i chroniącego kapitał przed negatywnymi skutkami. Poniższa tabela pokazuje, jaki zysk byłby potrzebny do odzyskania danej straty:

Widać, że nawet stosunkowo niewielka strata może wymagać dość dużej ofensywy w celu odzyskania - szczególnie przy zaangażowaniu opłat maklerskich i inwestycyjnych. Łatwo powiedzieć, że musisz kontrolować swoje straty. Ale jak to robisz??

5 sposobów zarządzania ryzykiem portfela inwestycyjnego

1. Postępuj zgodnie z trendem

Trend jest twoim przyjacielem, dopóki się nie skończy. Jednym ze sposobów zarządzania ryzykiem inwestycyjnym jest zobowiązanie się do kupowania tylko akcji lub ETF-ów będących w trendzie wzrostowym i sprzedawania ich, gdy naruszą one wsparcie linii trendu. Możesz rysować własne linie trendu, łącząc serię wyższych minimów na wykresie lub możesz użyć średniej ruchomej, takiej jak 50-dniowa lub 200-dniowa, aby działać jako wsparcie. Jeśli cena przekroczy ten poziom wsparcia o określoną wartość, sprzedajesz.

2. Ponowne równoważenie

Długookresowi inwestorzy mogą próbować zarządzać ryzykiem, okresowo sprzedając inwestycje giełdowe lub klasy aktywów, które zaczęły zajmować zbyt dużo swoich portfeli. Sprzedadzą te aktywa i kupią więcej akcji lub funduszy ETF, które osiągnęły gorsze wyniki. Może to być wymuszony sposób kupowania w niskiej cenie i wysokiej w sprzedaży.

3. Zmiana rozmiaru pozycji

Innym sposobem gry w obronę jest po prostu ograniczenie ekspozycji. Jeśli dana inwestycja jest bardziej ryzykowna niż inne, możesz nie inwestować w nią lub inwestować tylko niewielką część swojego kapitału. Wielu inwestorów stosuje tego rodzaju podejście, aby uzyskać ekspozycję na bardziej ryzykowne sektory, takie jak biotechnologia lub akcje spółek o małej kapitalizacji. 50% strata przy inwestycji 2000 $ boli znacznie mniej niż przy inwestycji 20 000 $. Najprostszym sposobem na obniżenie ryzyka na giełdzie jest przeniesienie części kapitału na gotówkę.

4. Zamówienia Stop Loss

Możesz złożyć zlecenie stop loss ze swoim brokerem, który automatycznie sprzedaje całą lub część twojej pozycji w danym akcie lub ETF, jeśli spadnie ona poniżej ustalonego punktu cenowego. Oczywiście, sztuczka polega na ustawieniu ceny na tyle nisko, że nie zostaniesz rutynowo wycofany, ale na tyle wysokim, że ograniczysz stratę kapitału. Złożenie zlecenia stop loss jest jednym ze sposobów ograniczenia szkód w twoim portfolio i zmuszenia się do przestrzegania ścisłej dyscypliny obronnej. Przenoszenie lub ignorowanie poziomów stop loss prawie zawsze powoduje większe straty na końcu. Pierwsze wyjście jest najlepszym wyjściem.

5. Zróżnicowanie

Dywersyfikacja inwestycji polega na kupowaniu niepowiązanych ze sobą klas aktywów lub sektorów. Oznacza to, że jeśli jeden wzrośnie, drugi prawdopodobnie spadnie. W ciągu ostatnich kilku lat dywersyfikacja była znacznie trudniejsza do osiągnięcia, ponieważ wiele klas aktywów stało się wysoce skorelowanych. Nawet akcje i obligacje poruszały się w tym samym kierunku znacznie częściej niż w przeszłości. Dywersyfikacja to dobra strategia ograniczania ryzyka, ale działa tylko wtedy, gdy aktywa, które kupujesz, są naprawdę nieskorelowane. Pamiętaj, aby spojrzeć na stosunkowo niedawną wydajność, zamiast polegać na historycznych relacjach, które mogą już nie działać.

Jakie strategie obronne stosujesz w swoim portfelu inwestycyjnym?